20世纪70年代,由于战争和美国国内经济疲弱,以及发达国家的快速崛起,发达国家大多放弃了钉住美元的制度,但是多数发展中国家,尤其是亚洲的发展中国家择选择继续钉住美元。1997年亚洲金融危机爆发之后,大部分亚洲国家被迫放弃钉住美元。

一国在经历了经济动荡和政局混乱之后,施行钉住制度会比较有利于本国货币的稳定、治理国内恶性通货膨胀、稳定与其他国家的经济往来关系,也有利于提高一些经济实力不强的国家的货币的信誉和地位。但是这种制度也具有很大的缺陷,毕竟钉住汇率制度会导致一国经济政策失去独立性,因为钉住美元,就意味着美元涨,本国货币就要跟着涨;美元跌,本国货币就要跟着跌。我们先结合泰国这一案例来具体看一下。

泰国1997年金融危机

1984年6月30日泰国政府宣布实行钉住“一篮子货币”的汇率制度,美元在篮子中的权重达到80%-82%,1美元兑换的泰铢长期维持在24.5-26.5水平上。可以说,泰国钉住一篮子货币的汇率制度,实际上是钉住美元制度。

1984年至1995年,美元走低,泰铢实际有效汇率也大幅下降,这提振了泰国的出口竞争力,有力地推动泰国经济高速发展。在此期间,泰国的GDP增速每年都在8%以上。但是好景不长,1995年开始,美元开始快速大幅升值,泰铢的汇率跟着美元走强,这导致泰国出口受阻、逆差不断扩大,企业的出口竞争力也大幅下降。

在这种情况下,泰国本应该实行宽松的政策来刺激经济,但是为了维持钉住美元的汇率制度和抑制资本外流,泰国竟然实行了紧缩的政策,提高利率。这无疑让泰国国内贷款成本上升,企业不得不转向国外借债。1997年泰国外债达到900亿美元,相当于GDP的50%,仅1997年6月到1998年6月到期外债就高达450亿美元。

1997年2月,泰铢出现第一次贬值风波,泰国用20亿美元的外汇储备将其稳定;1997年5月12日,泰铢贬值风波再起,泰国动用了百亿美元将汇率稳定在1美元兑25泰铢。但是泰铢的贬值压力有增无减,1997年6月底,泰国外汇储备下降300亿美元,彻底失去了干预外汇市场的能力。最终泰国被迫宣布放弃钉住汇率制度,实行有管理的浮动汇率制度。当天泰铢贬值幅度一度达到30%。

太阳底下没有新鲜事:金融危机再现

(图为希罗多德雕像)

(图为希罗多德雕像)古希腊历史学家希罗多德有名言:太阳底下,从来没有新鲜事。将近20年过去了,美元再次走强,现在又有一些国家为了捍卫钉住美元这一制度付出了巨大的代价。受美联储加息和美国经济复苏影响,自2014年中期以来美元大约升值了23%,大多数钉住美元且严重依靠出口的国家正处在危机的边缘。

中国和沙特外汇储备大幅下降

自去年8月份人民币突然大幅贬值之后,国外投资者预期人民币会贬值,“金融大鳄”索罗斯公然宣称做空中国,美国对冲基金大佬比尔-艾克曼也承认做空中国和沙特。

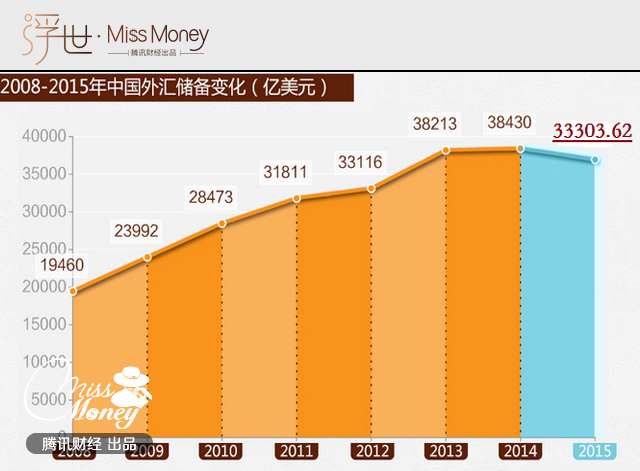

据彭社报道,为了维持人民币汇率稳定,中国抛售了一些外汇储备。据中国人民银行网站数据,整个2015年中国外汇储备减少了近5000亿美元,这是中国外汇储备量20多年来首次下降。

过去18个月内,国际原油价格大约下跌了70%,严重依赖石油出口的沙特经济遭到重创。于是国际投资者开始大举做空沙特货币。为了支撑保住钉住美元的汇率制度,沙特的外汇储备一年之内下降了1201亿美元,创下4年新低。经济分析机构预测,2016年沙特外汇储备还会下降1200多亿美元。目前沙特财政赤字在1000亿美元左右。IMF预计沙特2016年经济增速为1.2%,而2015年的增速为3.4%。

据Big Crunch分析,在目前油价低迷的情况,沙特最早在2018年就会崩溃。

受低油价影响,去年阿塞拜疆和哈萨克斯坦已经放弃了钉住美元,2016年有可能放弃钉住美元的国家还有科威特、阿联酋、卡塔尔、安哥拉、委内瑞拉以及阿尔及利亚,因为这些国家的外汇储备几乎都处在枯竭的边缘。

维护钉住美元的制度除了会让一国丧失外汇储备外,还会让一国丧失经济政策的独立性,后者带来损失是无法估量。这些国家若能及时放弃钉住美元或许是一件好事。

从古典金本位制度、肮脏浮动制度,到布雷顿前浮动制度、可调钉住汇率制度,再到史密森协定和浮动/钉住并存的汇率制度,世界的外汇制度在过去200年间不断的演变进化。每一种汇率制度都有优缺点,要根据具体的经济环境及时调整。否则,就会遭受处罚,这种处罚来自于就来自于客观的经济规律。

腾讯财经“Miss Money”栏目出品 欢迎关注栏目微信(ID:missmoneytf 或 扫描右侧二维码)

热门评论